美國證券交易委員會(SEC)近期批准現貨型比特幣(BTC)與以太幣(ETH)交易所交易基金(ETF)採用「現貨交換方式(in-kind)」進行發行與贖回,市場普遍認為,這一政策變革將為整個加密貨幣ETF市場帶來結構性的重大轉變。業界專家指出,這項措施除了可能使機構投資人流入加速,還有可能引發約988兆韓元(約7,100億美元)的「比特幣供給收縮」現象,對整體市場供需結構造成深遠影響。

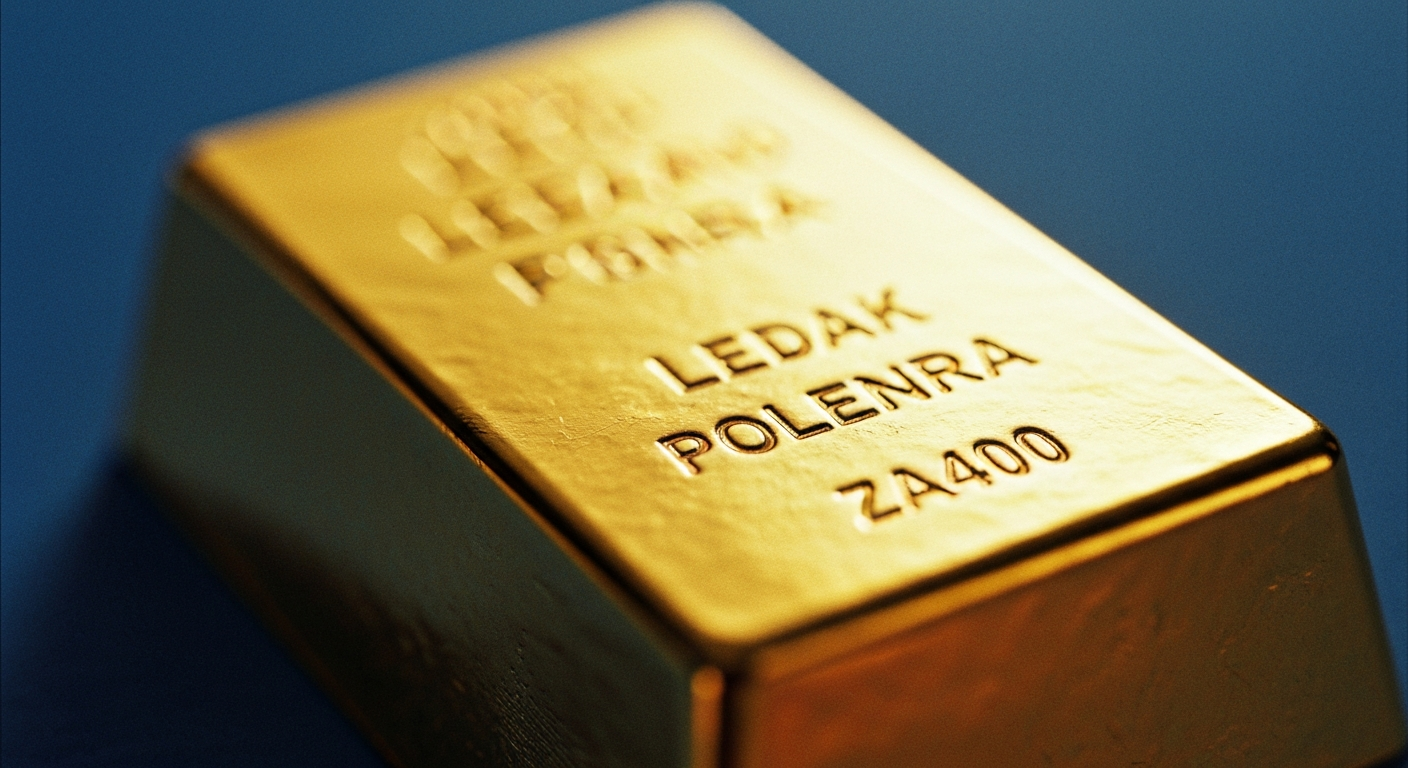

根據路透社於 7 月 29 日(當地時間)的報導,SEC正式宣布,將在加密貨幣ETF中引入「現貨交換方式」,取代過去的「僅限現金(cash-only)」模式。此機制仿效黃金ETF的運作方式,使ETF參與者可透過實際交付或接收比特幣與以太幣來交易ETF股份,藉此降低市場中介角色的干預與交易成本。

此次政策轉變源於先前多家ETF申請單位向SEC提出運用現貨交換模型的請求。為此,SEC除批准此模式外,同時也核准了比特幣與以太幣混合ETF的申請,並放寬了與部分比特幣ETF相關的期權交易及衍生品部位限制。許多專家認為,這是加密資產投資商品正式進入與傳統交易型證券(ETP)「同等基礎設施」階段的關鍵時刻。

在舊有的「現金模式」下,ETF發行商需事先在市場上購買加密貨幣,再發行相對應的ETF股份,這在市場波動劇烈或交易量龐大時,容易對幣價帶來直接影響。反觀新的「現貨交換模式」,則允許透過場外交易(OTC)或使用機構內部儲備資產來執行交易,進一步降低市場波動風險。這與黃金ETF的構造模式高度類似。

評論:以現貨交換為基礎的模型,不僅提升了機構進入加密ETF市場的門檻友善度,還可望讓整體基金的交易效率與安全性大幅躍升,可說是對機構投資人「量身打造」的門票,為加密資產進一步標準化鋪路。

在美國芝加哥商業交易所(CME)比特幣期貨交易量屢創新高的背景下,這項變革也可能推動套利策略的發展,如透過現貨與期貨之間的價差進行ETF再平衡交易。加上交易成本的降低與法律透明度的提升,更加有可能吸引大型傳統機構資金進入加密資產市場。

目前市場上管理資產規模(AUM)最大的比特幣ETF為貝萊德($BLK)的 IBIT,其AUM已達至約86億美元(約11兆9,540億韓元),仍遠低於總市值接近7,140億美元(約993兆韓元)的VOO ETF。專家認為,倘若比特幣價格突破20萬美元,IBIT 即便無額外資金流入,也有望成為全球排名前十大ETF之一。

專業觀察人士指出,SEC此舉不僅有助於短期內緩解價格波動,其更深層的意義在於,這將成為加密資產市場吸納長期資金的關鍵催化劑。ETF的溢價與淨資產價值(NAV)差距縮小、交易點差改善,以及場外交易量成長等指標,皆能證明這項模式轉換已經開始產生實質成效。

評論:面對傳統與數位資產融合趨勢,此次「現貨交換方式」的正式上路,不僅是制度改革的里程碑,更為比特幣與以太幣邁向「主流金融資產」地位奠下制度根基。

總結來看,SEC此次核准現貨交換機制的決定,已被視作推動加密貨幣ETF邁入成熟市場的重要轉折點。市場參與者普遍認為,這項舉措將成為影響比特幣與以太幣中長期價格走勢的「供需分水嶺」,帶動整體制度募資與流動性進入全新階段。

留言 0